Trong kinh doanh ngày nay, thanh toán quốc tế đang ngày trở nên phổ biến. Những phương thức thanh toán truyền thống như tiền mặt đã dần được thay thế bằng những phương thức thanh toán hiện đại hơn, nhanh chóng hơn.Bạn thử hình dung nếu bạn có quan hệ đối tác làm ăn với các thương nhân nước ngoài mà bạn không có các phương thức thanh toán quốc tế thì sẽ như thế nào? Hẳn là không thể kinh doanh được rồi. Những phương thức thanh toán quốc tế ngày nay ngày càng nhiều. Các doanh nhân sử dụng chúng cũng một cách thông dụng hơn trong hoạt động giao thương của mình. Nhưng do tính chất đặc biệt của nó nên rất dễ gặp rủi ro. Chẳng hạn như mới đây hãng Acama, một hãng chuyên nhập khẩu đồ gỗ nội thất của Mỹ khi nhận một hoá đơn thanh toán theo phương thức nhờ thu của đối tác nước ngoài. Acama đã theo những chỉ dẫn chung đã thực hiện việc chuyển tiền qua ngân hàng, nhưng do chưa tìm hiểu kỹ càng ngân hàng nhờ thu nên đã mất không một khoản tiền. Không những thế Acama còn bị phạt Hợp đồng vì thành toán muộn.Đó chỉ là một trong rất nhiều các trường hợp doanh nghiệp gặp phải rủi ro trong quá trình thanh toán quốc tế. Yêu cầu đặt ra đối với các doanh nghiệp là cần có kiến thức vững chắc về phương thức thanh toán quốc tế nhất định được áp dụng trong từng lần giao thương.

1) Phương thức chuyển tiền:

Thanh toán bằng chuyển tiền là một phương thức thanh toán trong đó khách hàng (người có yêu cầu chuyển tiền) yêu cầu ngân hàng phục vụ mình, chuyển một số tiền nhất định cho một người khác (người thụ hưởng) ở một địa điểm nhất định. Để thực hiện việc chuyển tiền thì ngân hàng chuyển tiền phải thông qua đại lý của mình ở nước người thụ hưởng.Phương thức chuyển tiền có thể thực hiện bằng hai cách:

– Chuyển tiền bằng điện T/T : Telegraphic Transfer

(1) Người xuất khẩu chuyển giao hàng và bộ chứng từ hàng hoá cho người nhập khẩu(2) Người nhập khẩu sau khi kiểm tra hàng hoá (hoặc bộ chứng từ hàng hoá), nếu thấy phù hợp yêu cầu theo thoả thuận đôi bên, lập thủ tục chuyển tiền gửi ngân hàng phục vụ mình(3) Ngân hàng chuyển tiền lập thủ tục chuyển tiền qua ngân hàng đại lý (hoặc chi nhánh)- ngân hàng trả tiền(4) Ngân hàng trả tiền thanh toán tiền cho người thụ hưởngChuyển tiền bằng điện có bồi hoàn TTR là từ viết tắt của Telegraphic Transfer Reimbursement, thường được sử dụng trong thanh toán L/c Nghĩa là ngân hàng chiết khấu được phép đòi hoàn trả bằng điện. Thực tế cho thấy rất it L/C cho phép đòi tiền hoàn trả bằng điện, trừ khi đó là L/C xác nhận bởi Ngân hàng Xác nhận thường yêu cầu điều kiện này nhằm bảo đảm có thể nhận được tiền hoàn trả sớm hơn so với việc đòi tiền bằng thư kèm chứng từ giao hàng.

– Chuyển tiền bằng thư

*** Hai cách chuyển tiền trên chỉ khác nhau ở chỗ là: chuyển tiền bằng điện nhanh hơn chuyển tiền bằng thư, nhưng chi phí chuyển tiền bằng điện cao hơn.Tiền chuyển đi có thể là tiền của nước người thụ hưởng hoặc là tiền của nước người trả hoặc là tiền của nước thứ ba. Nếu là tiền của nước người thụ hưởng và tiền của nước thứ ba thì gọi là thanh toán bằng ngoại tệ. Trong trường hợp thanh toán bằng ngoại tệ thì người chuyển tiền phải mua ngoại tệ theo tỷ giá hối đoái của nước đó.Phương thức chuyển tiền ít được sử dụng trong thanh toán thương mại quốc tế. Nó được sử dụng chủ yếu trong thanh toán phi mậu dịch, cũng như các dịch vụ có liên quan đến xuất nhập khẩu hàng hoá như cước vận tải, bảo hiểm, bồi thường…

2) Phương thức nhờ thu:

Người xuất khẩu sau khi hoàn thành nhiệm vụ xuất chuyển hàng hoá cho người nhập khẩu thì uỷ thác cho ngân hàng phục vụ mình thu hộ số tiền ở người nhập khẩu trên cơ sở hối phiếu do mình lập ra.Các thành phần chủ yếu tham gia phương thức thanh toán này như sau:- Người xuất khẩu- Ngân hàng phục vụ người xuất khẩu- Ngân hàng đại lý của ngân hàng phục vụ người xuất khẩu (đó là ngân hàng quốc gia của người nhập khẩu)- Người nhập khẩu

Phương thức nhờ thu được phân ra làm hai loại như sau:

-Phương thức nhờ thu hối phiếu trơn (Clean Collection)là phương thức nhờ thu trong đó người xuất khẩu uỷ thác cho ngân hàng thu hộ tiền từ người nhập khẩu căn cứ vào hối phiếu do mình lập ra còn chứng từ hàng hoá thì gửi thẳng cho người nhập khẩu, không gửi cho ngân hàng.

(Người xuất khẩu sau khi xuất chuyển hàng hoá, lập các chứng từ hàng hoá gửi trực tiếp cho người nhập khẩu (không qua ngân hàng), đồng thời uỷ thác cho ngân hàng phục vụ mình thu hộ tiền trên cơ sở hối phiếu do mình lập ra.)1) Người xuất khẩu giao hàng và bộ chứng từ hàng hoá cho người nhập khẩu2) Người xuất khẩu lập hối phiếu và uỷ thác cho ngân hàng thu hộ tiền từ người nhập khẩu3) Ngân hàng nhận uỷ thác chuyển hối phiếu cho ngân hàng đại lý để thông báo cho người nhập khẩu biết4) Ngân hàng thong báo chuyển hối phiếu cho người nhập khẩu để yêu cầu chấp nhận hay thanh toán.5) Người xuất khẩu thông báo đồng ý trả tiền hay từ chối thanh toán6) Ngân hàng đại lý trích tiền từ tài khoản của người nhập khẩu chuyển sang ngân hàng uỷ thác thu để ghi có cho người xuất khẩu trong trường hợp người nhập khẩu đồng ý trả tiền hoặc thông báo cho ngân hàng uỷ thác thu biết trong trường hợp người nhập khẩu từ chối trả tiền.7) Ngân hàng uỷ thác thu ghi có và báo có cho người xuất khẩu hoặc thông báo cho người xuất khẩu biết việc người nhập khẩu từ chối trả tiền

Nhận xét:Trong phương thức nhờ thu hối phiếu trơn ngân hàng chỉ đóng vai trò trung gian trong thanh toán bởi vì bộ chứng từ hàng hoá đã giao cho người nhập khẩu nên ngân hàng đại lý không thể khống chế người nhập khẩu được. Vì vậy, người xuất khẩu chỉ nên áp dụng phương thức này trong trường hợp có quan hệ lâu năm và tín nhiệm người nhập khẩu.Phương thức nhờ thu trơn không đảm bảo quyền lợi của bên bán, vì việc nhận hàng và việc thanh toán không ràng buộc nhau. Người mua có thể nhận hàng rồi mà không chiụ trả tiền hoặc chậm trễ trong thanh toán . Ngân hàng chỉ làm trung gian đơn thuần thu được tiền hay không Ngân hàng cũng thu phí, Ngân hàng không chiụ trách nhiệm nếu bên nhập khẩu không thanh toán . Vì vậy nếu là người xuất khẩu ta chỉ nên sử dụng phương thức này trong những trường hợp tín nhiệm hoàn toàn bên nhập khẩu , giá trị hàng hóa nhỏ , thăm dò thị trường , hàng hóa ứ đọng khó tiêu thụ….Phương thức thanh toán này ít được sử dụng trong thanh toán thương mại quốc tế vì nó không đảm bảo quyền lợi cho người xuất khẩu.

1) Người xuất khẩu giao hàng cho người nhập khẩu nhưng không giao bộ chứng từ hàng hoá

2) Người xuất khẩu gửi hối phiếu và bộ chứng từ hàng hoá đến ngân hàng nhận uỷ thác để nhờ thu hộ tiền ở người nhập khẩu

3) Ngân hàng nhận uỷ thác chuyển hối phiếu và bộ chứng từ sang ngân hàng đại lý để thông báo cho người nhập khẩu

4) Ngân hàng đại lý chuyển hối phiếu chấp nhận đến người nhập khẩu yêu cầu trả tiền hoặc chấp nhận trả tiền

5) Người nhập khẩu thông báo đồng ý hay từ chối trả tiền

6) Ngân hàng đại lý trích tài khoản người nhập khẩu chuyển tiền sang cho ngân hàng nhận uỷ thác thu để ghi có cho người xuất khẩu hoặc là thông báo việc từ chối trả tiền của người nhập khẩu

7) Ngân hàng nhận uỷ thác báo có hoặc là thông báo việc từ chối trả tiền cho người xuất khẩu

Nhận xét:Trong phương thức nhờ thu hối phiếu kèm chứng từ, người xuất khẩu ngoài việc uỷ thác cho ngân hàng thu tiền mà còn nhờ ngân hàng thông qua ciệc khống chế bộ chứng từ hàng hoá để buộc người nhập khẩu phải trả tiền hoặc chấp nhận trả tiền. Nhờ vậy phương thức này dảm bảo khả năng thu tiền hơn phương thức chuyển tiền và nhờ thu hối phiếu trơn. Đã có sự ràng buộc chặc chẽ giữa việc thanh toán tiền và việc nhận hàng của bên mua. Tuy nhiên việc bên mua có nhận hàng và thanh toán hay không vẫn tuỳ thuộc vào thiện chí của người mua, như vậy quyền lợi của bên bán vẫn chưa được bảo đảm

Theo phương thức này ngân hàng không chỉ là người thu hộ tiền mà còn là người khống chế bộ chứng từ hàng hoá. Với cách khống chế này quyền lợi của người xuất khẩu được đảm bảo hơn.

Những vấn đề cần lưu ý khi áp dụng phương thức thanh toán nhờ thu :

Khi áp dụng phương thức thanh toán này các bên liên quan sẽ tuân theo qui tắc thống nhất về nhờ thu URC (Uniform Rule for Collection) Theo URC 522 để tiến hành phương thức thanh tóan nhờ thu bên bán phải lập chỉ thị nhờ thu ( Collection Instruction ) gửi cho ngân hàng uỷ thác. Các ngân hàng tham gia nghiệp vụ nhờ thu chỉ được thực hiện

theo đúng chỉ thị, với nội dung phù hợp qui định URC được dẫn chiếu. Chỉ thị nhờ thu là văn bản pháp ly điều chỉnh quan hệ giữa Ngân hàng với bên nhờ thu .

Nội dung chỉ thị nhờ thu gồm có :

♦ Chi tiết về ngân hàng gởi nhờ thu : Tên địa chỉ, điện tín , swift, số điện

thoại, số fax và số tham chiếu chứng từ.

♦ Chi tiết về người ủy nhiệm: tên,địa chỉ, điện tín , swift….

♦ Chi tiết về người trả tiền: Tên, địa chỉ, điện tín , swift….

♦ Số tiền và loại tiền nhờ thu.

♦ Danh mục chứng từ, số lượng từng loại chứng từ đính kèm .

♦ Phí nhờ thu.

♦ Lãi suất, kỳ hạn, cơ sở tính lãi.

♦ Phương thức thanh toán và hình thức thông báo trả tiền.

♦ Các chỉ thị trong trường hợp từ chối thanh toán, từ chối chấp nhận hoặc

sự mâu thuẫn giữa các chỉ thị.

Nhờ thu hối phiếu kèm chứng từ (Documentary Collection)là phương thức nhờ thu trong đó người xuất khẩu sau khi đã hoàn thành nghĩa vụ giao hàng hay cung ứng dịch vụ tiến hành uỷ thác cho ngân hàng phục vụ mình thu hộ tiền ở người nhập khẩu không chỉ căn cứ vào hối phiếu mà còn căn cứ vào bộ chứng từ hàng hoá gửi kèm theo với điều kiện nếu người nhập khẩu trả tiền hoặc chấp nhận hối phiếu có kỳ hạn, thì ngân hàng mới trao bộ chứng từ đi nhận hàng hoá.

3) Phương thức tín dụng chứng từ

(Letter of Credit)

Phương thức tín dụng chứng từ là một sự thoã thuận mà trong đó một ngân hàng theo yêu cầu của khách hàng sẽ trả một số tiền nhất định cho một người thứ 3 hoặc chấp nhận hối phiếu do người thứ 3 ký phát trong phạm vi số tiền đó, khi người thứ 3 này xuất trình bộ chứng từ thanh toán phù hợp với những quy định đề ra trong thư tín dụng.Như vậy, để tiến hành thanh toán bằng phương thức này, bắt buộc phải hình thành một thư tín dụng. Đây là một văn bản pháp lý quan trọng của phương thức thanh toán này, vì nếu không có thư tín dụng thì xuất khẩu sẽ không giao hàng và như vậy phương thức tín dụng chứng từ cũng sẽ không hình thành được. Tín dụng thư là văn bản pháp lý trong đó ngân hàng mở tín dụng thư cam kết trả tiền cho người xuất khẩu, nếu như họ xuất trình đầy đủ bộ chứng từ thanh toán phù hợp với nội dung của thư tín dụng đã mở.Thư tín dụng được hình thành trên cơ sở hợp đồng thương mại, tức là phải căn cứ vào nội dung, yêu cầu của hợp đồng để người nhập khẩu làm thủ tục yêu cầu ngân hàng mở thư tín dụng. Nhưng sau khi đã được mở, thư tín dụng lại hoàn toàn độc lập với hoạt động thương mại đó. Điều đó có nghĩa là khi thanh toán, ngân hàng chỉ căn cứ vào nội dung thư tín dụng mà thôi.Các loại thư tín dụng chủ yếu là:

– Thư tín dụng có thể huỷ ngang: Đây là loại thư tín dụng mà sau khi đã được mở thì việc bổ sung sửa chữa hoặc huỷ bỏ có thể tiến hành một cách đơn phương.

– Thư tín dụng không thể huỷ ngang –IRREVOCABLE L/C:Là loại thư tín dụng sau khi đã được mở thì việc sữa đổi, bổ sung hoặc huỷ bỏ chỉ được ngân hàng tiến hành theo thoã thuận của tất cả các bên có liên quan. Trong thương mại quốc tế thư tín dụng này được sử dụng phổ biến nhất.

– Thư tín dụng không thể huỷ bỏ có xác nhận:Là loại thư tín dụng không thể huỷ bỏ, được một ngân hàng khác đảm bảo trả tiền theo yêu cầu của ngân hàng mở thư tín dụng.

– Thư tín dụng chuyển nhượng – Transferable Letter of Credit:Là loại thư tín dụng không thể huỷ bỏ, trong đó quy định quyền của ngân hàng trả tiền được trả hoàn toàn hay trả một phần của thư tín cho một hay nhiều người theo lệnh của người hưởng lợi đầu tiên.

(Mẫu mở L/C được in sẵn do NH cấp)

Thông qua hình thức này, người nhập khẩu được tiếp cận với những chuẩn mực thanh toán quốc tế (hiện hành là: UCP 500 – Các qui tắc và thực hành thống nhất về Tín dụng chứng từ do Phòng thương mại quốc tế phát hành).

Là khách hàng mở L/C nhập khẩu của NH, Quý khách còn có thể yêu cầu NH tư vấn về những điều khoản thanh toán…tốt nhất phù hợp với thông lệ quốc tế để đạt hiệu quả.

Trong hình thức này, thực chất NH đã đứng ra bảo lãnh thanh toán cho người nhập khẩu. Vì vậy, NH sẽ đưa ra một số yêu cầu đối với khách hàng như: Đề nghị ký quỹ, vay vốn…Căn cứ vào khả năng thanh toán, uy tín của khách hàng, NH có thể áp dụng mức miễn, giảm ký quỹ khác nhau do Giám đốc từng địa bàn NH công bố trong từng thời kỳ cụ thể.

Trong nhiều năm qua, việc tuân thủ nghiêm túc các chuẩn mực thanh toán quốc tế đã tạo được sự tín nhiệm của đông đảo các Ngân hàng phục vụ Người xuất khẩu cũng như Người nhập khẩu mở L/C tại NH (để biết thêm chi tiết đề nghị Quý khách xem phần Hướng dẫn phía dưới)

– Ngoài thanh toán bằng L/C, NH còn thực hiện các phương thức thanh toán khác:

· Nhờ thu D/A (Nhờ thu theo hình thức chấp nhận thanh toán giao chứng từ)

· Nhờ thu D/P (Nhờ thu theo hình thức thanh toán giao chứng từ)

· Nhờ thu D/OT (Nhờ thu giao chứng từ theo điều kiện khác)

· Hoặc chuyển tiền đi (đề nghị Quý khách tham khảo phần Chuyển tiền)

L/C là hình thức phổ biến hiện nay, đây là hình thức mà Ngân hàng thay mặt Người nhập khẩu cam kết với Người xuất khẩu/Người cung cấp hàng hoá sẽ trả tiền trong thời gian qui định khi Người xuất khẩu/Người cung cấp hàng hoá xuất trình những chứng từ phù hợp với qui định trong L/C đã được NH mở theo yêu cầu của người nhập khẩu

* THƯ TÍN DỤNG KHÔNG THỂ HUỶ NGANG – IRREVOCABLE L/C

I – Yêu cầu mở L/C :

1 – Nguồn vốn để đảm bảo thanh toán L/C:

Giả sử là trong hợp đồng các bên đã đồng ý thanh toán bằng L/C, Quý khách cần xem xét nguồn vốn để thanh toán cho L/C mà mình sẽ yêu cầu ngân hàng mở.

1.1 – L/C phát hành bằng vốn tự có, khách hàng ký quỹ 100%

1.2 – L/C phát hành bằng vốn tự có, khách hàng không ký quỹ đủ 100% và/ hoặc có yêu cầu miễn, giảm mức ký quỹ đề nghị Quý khách liên hệ với bộ phận Tín dụng nghiên cứu xem xét hoặc NH sẽ cung cấp đến Quý khách trong từng thời kỳ.

1.3 – L/C phát hành bằng vốn vay của NH, Quý khách liên hệ với bộ phận Tín dụng để xem xét.

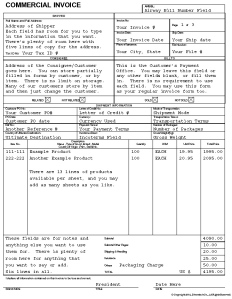

2 – Đơn yêu cầu mở L/C:

Sau khi xem xét nguồn vốn, Quý khách căn cứ vào nội dung hợp đồng để làm đơn yêu cầu NH phát hành L/C. Để thuận tiện cho Quý khách NH đã có mẫu in sẵn theo tiêu chuẩn của ICC và của Tổ chức SWIFT quốc tế.

Quý khách đọc kỹ và điền vào các ô.

Vì ngân hàng mở L/C theo yêu cầu của người mua, do vậy Quý khách nên xem xét kỹ nội dung của hợp đồng để đảm bảo khi đưa vào L/C không bị mâu thuẫn vì nếu có mâu thuẫn tức là người mua vi phạm hợp đồng.

Sau khi hoàn chỉnh đơn yêu cầu phát hành L/C, Khách hàng cần xuất trình tại NHNT các giấy tờ sau:

2.1 – Thư yêu cầu phát hành L/C (theo Mẫu )

2.2 – Một bản sao Hợp đồng mua bán ngoại thương hoặc giấy tờ có giá trị tương đương như hợp đồng.

2.3 – Một bản sao Giấy chứng nhận đăng ký mã số doanh nghiệp xuất nhập khẩu (đối với khách hàng giao dịch lần đầu)

2.4 – Văn bản cho phép nhập khẩu của Bộ Thương mại hoặc Bộ quản lý chuyên ngành (đối với hàng nhập khẩu có điều kiện).

Sau khi xem xét nguồn vốn để đảm bảo thanh toán L/C của khách hàng, NHNT sẽ quyết định việc phát hành L/C.

* Riêng đối với L/C nhập khẩu bằng vốn vay của Chính Phủ, ODA, ngoài những qui định đã nêu ở trên khách hàng cần gửi cho NH những giấy tờ như: Phê duyệt sử dụng vốn vay Chính phủ, ODA của bộ Tài chính; phê duyệt Hợp đồng của Tổ chức tài trợ vốn vay.

II – Kiểm tra nội dung L/C

Sau khi NH phát hành L/C, Quý khách sẽ nhận được một bản sao L/C đó. Quý khách nên xem xét đối chiếu giữa nội dung L/C với đơn yêu cầu của Quý khách để đảm bảo rằng L/C hoàn toàn phù hợp với hợp đồng và với yêu cầu của Quý khách, đồng thời thông báo cho NH ngay những sai lệch nếu có.

III – Sửa đổi L/C

Nếu Quý khách có nhu cầu sửa đổi L/C , đề nghị Quý khách xuất trình Thư yêu cầu sửa đổi L/C (theo mẫu) kèm văn bản thoả thuận giữa người mua và người bán (nếu có).

IV – Nhận và kiểm tra chứng từ

Quý khách hàng sẽ nhận bộ chứng từ giao hàng theo L/C tại trụ sở NH. Sau khi nhận chứng từ Quý khách cần kiểm tra đối chiếu giữa nội dung L/C với các chứng từ nhận được, trường hợp có những khác biệt giữa L/C với chứng từ trong vòng 03 ngày làm việc Quý khách cần thông báo gấp cho NH để khiếu nại ngân hàng nước ngoài.

NH giao chứng từ khi Quý khách chấp nhận thanh toán bộ chứng từ và các chi phí liên quan (nếu có).

V – Yêu cầu phát hành Bảo lãnh/ uỷ quyền nhận hàng theo L/C.

NH thực hiện phát hành bảo lãnh nhận hàng khi chưa có vận đơn gốc hoặc phát hành thư uỷ quyền nhận hàng hoặc ký hậu vận đơn để Quý khách có thể nhận hàng theo L/C.

Điều kiện để NHNT phát hành Thư bảo lãnh – Thư uỷ quyền nhận hàng, ký hậu vận đơn gốc:

Quý Khách cần ký quỹ 100% trị giá hóa đơn, hoặc ủy quyền cho NH khoanh số tiền tương ứng trên tài khoản tiền gửi hoặc ghi nợ tài khoản tiền vay khi thanh toán và tuỳ từng trường hợp Quý khách cần xuất trình những giấy tờ sau:

1 – Phát hành Thư bảo lãnh nhận hàng: khách hàng phải có Thư yêu cầu phát hành bảo lãnh (theo mẫu) kèm 01 bản sao vận đơn đường biển hoặc vận đơn hàng không và 01 bản sao hoá đơn do người xuất khẩu gửi trực tiếp.

2 – Phát hành Thư uỷ quyền nhận hàng: khách hàng phải có Thư yêu cầu phát hành Uỷ quyền nhận hàng (theo mẫu) kèm 01 bản gốc vận đơn hàng không ghi người nhận hàng là NH kèm 01 bản sao hoá đơn.

3 – Ký hậu vận đơn đường biển: khách hàng phải có Thư yêu cầu ký hậu vận đơn (theo mẫu) kèm 01 bản gốc vận đơn đường biển và 01 bản sao hoá đơn.

VI – Thanh toán L/C:

NHNT sẽ trích tiền từ tài khoản đã được chỉ định của Quý khách hàng để thanh toán cho ngân hàng nước ngoài theo quy định của L/C khi nhận được bộ chứng từ hoàn toàn phù hợp với các điều kiện, điều khoản của L/C.

VII – Hủy bỏ L/C

Nếu Quý khách có yêu cầu huỷ L/C cần lưu ý NH không chấp nhận huỷ L/C trong trường hợp:

1 – Khách hàng đã nhận hàng thông qua bảo lãnh nhận hàng của NH

2 – Có tranh chấp thương mại mặc dù hai bên mua bán thoả thuận nhưng chưa được sự chấp thuận huỷ L/C của các Ngân hàng liên quan.

VIII – Những điểm cần lưu ý khi lựa chọn hình thức thanh toán bằng L/C đối với người Nhập khẩu/Người mở L/C.

1. Trước khi mở L/C, người mua cần thỏa thuận cụ thể với người bán về các khoản thanh toán, lịch giao hàng, phương tiện giao hàng, và các chứng từ cần xuất trình.

2. Người mua phải nhận thức rằng L/C không phải là hình thức thanh toán an toàn tuyệt đối vì ngân hàng chỉ giao dịch trên chứng từ chứ không biết đến hàng hóa. Nếu chứng từ phù hợp với các điều kiện, điều hoản của L/C thì người mua phải trả tiền mặc dù hàng hóa đã giao không đúng với hợp đồng.

3. Đảm bảo chắc chắn là L/C phù hợp với hợp đồng

4. Các điều kiện của L/C phải đảm bảo ngắn gọn, dễ hiểu, không nên đưa vào L/C các nội dung quá chi tiết và các quy cách kỹ thuật quá phức tạp.

5. Trong quá trình giao dịch nếu có nghi ngờ, Quý khách hàng nên liên hệ ngay với NH để phối hợp xử lý.

6. Người mua cầm xem xét để tránh rủi ro do biến động tỷ giá ngoại tệ.

** L/C TRẢ CHẬM CÓ/KHÔNG CÓ XÁC NHẬN

Đặc điểm

– Phương thức qui định việc thanh toán diễn ra vào một ngày xác định chậm hơn so với ngày chứng từ được chuyển đến ngân hàng phát hành (ví dụ: 90 ngày). Người xuất khẩu cho người nhập khẩu thêm thời gian để thanh toán. Tuy nhiên ngày thanh toán vẫn phải nằm trong thời hạn có hiệu lực của L/C. Do đó, L/C phải nêu rõ thời gian thanh toán.

– Trong trường hợp có xác nhận thì cả ngân hàng phát hành và ngân hàng thông báo (có thể là ngân hàng xác nhận) chịu trách nhiệm thanh toán đối với người xuất khẩu. Trong trường hợp không có xác nhận thì chỉ có ngân hàng phát hành chịu trách nhiệm thanh toán đối với người xuất khẩu. Ngân hàng thông báo không có nghĩa vụ thanh toán đối với người xuất khẩu.

Trình tự giao dịch điển hình

– Người mua/người nhập khẩu và người bán/người xuất khẩu ký kết hợp đồng. Hợp đồng qui định rõ thời hạn thanh toán chậm.

– Người nhập khẩu yêu cầu ngân hàng của mình (ngân hàng phát hành) mở L/C.

– Ngân hàng phát hành mở L/C và chuyển L/C đến ngân hàng của người bán/người xuất khẩu (ngân hàng thông báo/xác nhận).

– Ngân hàng thông báo tiến hành thông báo (xác nhận L/C nếu là L/C có xác nhận) cho người thụ hưởng.

– Khi nhận được L/C, người xuất khẩu sản xuất hàng hóa theo hợp đồng và giao hàng hoặc dịch vụ. Sau đó, lập chứng từ theo như yêu cầu của L/C chuyển tới Ngân hàng thông báo/xác nhận.

– Ngân hàng thông báo/xác nhận đến ngày thanh toán qui định trong hợp đồng sẽ tiến hành thanh toán cho người xuất khẩu.

Lợi thế

– So với L/C trả ngay, người nhập khẩu chỉ chịu trách nhiệm thanh toán khi đến ngày đáo hạn; do đó người nhập khẩu có thời gian để bán hàng, thu tiền hàng để trả cho nghĩa vụ trong L/C.

– Sử dụng L/C có xác nhận thì mức độ an toàn cho người xuất khẩu cao hơn. Techcombank chịu trách nhiệm đối với người xuất khẩu và do đó giúp người xuất khẩu giảm bớt được rủi ro.

– Nếu sử dụng L/C không xác nhận thì khách hàng không bị mất phí xác nhận.

Rủi ro/hạn chế

– Nếu sử dụng phương thức không xác nhận, người xuất khẩu có thể phải chịu rủi ro không được thanh toán nếu (i) xảy ra các biến cố không thuận lợi ở quốc gia nơi ngân hàng phát hành đặt trụ sở hoạt động, hoặc (ii) ngân hàng phát hành gặp khó khăn về khả năng thanh toán.

– Người xuất khẩu phải chịu các chi phí tài chính (lãi tiền vay, nếu có) trong thời gian cho trả chậm.

– So với phương thức thanh toán ghi sổ hoặc nhờ thu, thì chi phí liên quan đến các phương thức L/C trả chậm cao hơn.

Các nguyên tắc cơ bản

– Nếu người xuất khẩu có thể đánh giá mức độ rủi ro liên quan đến ngân hàng phát hành, thì người xuất khẩu không cần xác nhận – và như vậy sẽ giảm được chi phí xác nhận.

– Hình thức trả chậm phù hợp với với khách hàng có khả năng cho chịu.

– Trường hợp khách hàng cần độ an toàn cao hơn hoặc cần tài trợ cho giao dịch xuất khẩu.

+ Negotiation L/C – L/C có giá trị chiết khấu : L/C cho phép người hưởng có thể chiết khấu bộ bô chứng từ tại 1 ngân hàng chỉ định (nominated bank) hay tại bất kỳ NH nào.Trong L/C NH mở cam kết hòan trả tiền cho NH chiết khấu đã được chỉ định hay bất kỳ NH nào theo quy định của L/C.

+ L/C at Sight – trả ngay : NH mở L/C cam kết trả tiền ngay cho người hưởng lợi khi xuất trình bộ chứng từ hợp lệ.Trong L/C có thể yêu cầu người hưởng lợi ký phát hối phiếu trả ngay để đòi tiền.

CÁC LOẠI L/C KHÁC

Thư tín dụng dự phòng (Standby letter of Credit SBLC)

L/C dự phòng là một tín dụng chứng từ hay là dàn xếp tương tự, thể hiện nghĩa vụ của ngân hàng phát hành tới người thụ hưởng trong việc:

– Thanh toán lại khoản tiền mà người yêu cầu mở L/C dự phòng đã vay hoặc được ứng trước.

– Thanh toán khoản nợ của người mở L/C dự phòng.

– Bồi thường những thiệt hại do người mở L/C dự phòng không thực hiện nghĩa vụ của mình.

– Do đó L/C dự phòng được xem như là phương tiện thanh toán thứ yếu. Sự khác nhau về L/C thương mại và L/C dự phòng là L/C thương mại hoạt động trên cơ sở thực hiện hợp đồng của người bán. Ngược lại, L/C dự phòng đảm bảo cho người thụ hưởng trong trường hợp nghĩa vụ không được thực hiện.

Trong L/C dự phòng, ngân hàng mở ghi rõ L/C này chỉ có giá trị thực hiện khi có sự vi phạm nghĩa vụ của người xin mở L/C ngược lại nếu không có sự vi phạm ấy, L/C dự phòng sẽ không được thực hiện.L/C dự phòng được sử dụng như một hình thức bảo lãnh trong một phạm vi rất rộng bao gồm các họat động thưong mại , tài chính.

Thư tín dụng tuần hoàn (Revolving Letter of Credit)

Thư tín dụng tuần hoàn là một cam kết từ phía ngân hàng phát hành phục hồi lại giá trị ban đầu của thư tín dụng sau khi nó đã được sử dụng. Số lần phục hồi và khoảng thời gian còn hiệu lực phải được quy định trong L/C.

– Tín dụng tuần hoàn có thể được tích lũy hoặc không.

– Trường hợp L/C tuần hoàn tích lũy, số tiền đã sử dụng có thể được thêm vào cho lần giao hàng kế tiếp.

– Trường hợp tín dụng tuần hoàn không tích lũy, những khoản tiền từng phần không được sử dụng sau khi đã hết thời hạn hiệu lực.

– Tín dụng tuần hoàn thường được sử dụng trong các trường hợp người mua muốn hàng hóa được giao từng phần tại những thời điểm quy định (hợp đồng giao hàng nhiều lần).

L/C có thể tuần hòan theo 3 cách : . Tự động (automatic) : Sau khi xử dụng xong L/C lại tự động có giá trị như cũ, không cần thông báo của NH mở. Trong L/C ghi ” we open irrevocable L/C revolving monthly.The full amount again becomes available under the same terms and conditions, on the first day of each calendar month, .

Bán tự động (part automatic) : Sau khi sử dụng L/C, trong một thời hạn nhất định, nếu không có thông báo gì từ phía ngân hàng mở L/C thì một L/C mới với các điều kiện tương tự lại tiếp tục có hiệu lực. Trong L/C ghi ” this will be operative for the second & third shipment unless otherwise notice by us. .

Hạn chế (restrictive) phải có thông báo của ngân hàng mở về hiệu lực của một L/C mới được tái lập thì L/C đó mới có giá trị. L/C ghi ” reinstatement by us by way of amendment. L/c có thể tuần hòan theo số tiền hoặc thời gian, khi tuần hòan theo thời gian , L/C phải ghi rõ ngày hết hiệu lực của mỗi lần tuần hòan, đồng thời phải quy định rõ L/C đó là tuần hòan tích lũy hay không tích lũy.

L/C chuyển nhượng (Transferable Letter of Credit)

Người thụ hưởng trong L/C chuyển nhượng có quyền yêu cầu ngân hàng của mình chuyển nhượng một phần hoặc toàn bộ tín dụng cho người thụ hưởng khác.

– Các chứng từ trong L/C chuyển nhượng nên được yêu cầu để có thể được sử dụng theo như L/C gốc.

– Người thụ hưởng trung gian có quyền thay thế hóa đơn của L/C chuyển nhượng bằng hóa đơn của mình.

– Số tiền bảo hiểm cho việc chuyển nhượng nên lập bằng với số tiền bảo hiểm trong L/C gốc.

– Thư tín dụng chỉ có thể được chuyển nhượng giống như các điều khoản quy định trong L/C gốc.

Với L/C này người hưởng lợi đầu tiên (1st beneficiary) có quyền chuyển nhượng tòan bộ hay từng phần L/C đó cho 1 hay nhiều người hưởng lợi thứ 2 (second ben. ) Trừ khi L/C có quy định khác (ví dụ: transferable without restritive), một L/C chuyển nhượng chỉ có thể chuyển nhượng 1 lần từ người hưởng lợi đầu tiên tới 1 hay nhiều người hưởng thứ 2.Tuy nhiên người hưởng thứ 2 tái chuyển nhượng cho người hưởng đầu lại không bị cấm và người hưởng đầu vẫn có quyền tiếp tục chuyển nhượng L/C cho 1 người khác. Những phần của L/C chuyển nhượng cho nhiều người không được vượt quá tổng số tiền của L/C và có thể chuyển nhượng riêng rẽ miễn là trong L/C không ngăn cấm giao hàng và thanh tóan từng phần. L/C được chuyển nhượng theo các điều khỏan, điều kiện đã quy định trong L/C, ngọai trừ : • • • • • Số tiền (thường ít hơn) Đơn giá ( thấp hơn) Thời hạn hiệu lực (ngắn hơn) Thời hạn xuất trình chứng từ (sớm hơn) Thời hạn gửi hàng (có thể sớm hơn) Ngòai ra tên của người hưởng lợi thứ nhất có thể thay thế cho tên của người yêu cầu mở L/C.

Thư tín dụng giáp lưng (Back-to-Back Letter of Credit)

– L/C giáp lưng là một tín dụng mới mở dựa trên cơ sở một L/C đã có – tín dụng không chuyển nhượng (tín dụng gốc) – cho một người thụ hưởng khác (do đó còn có tên là giáp lưng).

L/C giáp lưng là 1 L/C biệt lập được mở trên cơ sở của L/C gốc (cùng với điều kiện của L/C gốc) còn gọi là L/C thứ 2 trên cơ sở 1 L/C thứ nhất. L/C giáp lưng cũng được dung trong mua bán qua trung gian như L/C chuyển nhượng.

Điều khác nhau giữa L/C chuyển nhượng và giáp lưng là NH phát hành L/C giáp lưng hòan tòan chịu trách nhiệm thanh tóan bộ chứng từ hợp lệ theo L/C mà mình mở không rang buộc bởi L/C gốc . Nghĩa vụ của hai ngân hàng phát hành L/C gốc và L/C giáp lưng là hòan tòan độc lập với nhau. Người hưởng L/C gốc trở thành nguời mở L/C giáp lưng nên họ phải thực hiện nghiêm ngặt nghĩa vụ của người mở L/C. Trong nghiệp vụ L/C giáp lưng người cung cấp hàng hóa hòan tòan yên tâm về thanh tóan vì họ chỉ có nghĩa vụ thực hiện L/C thứ 2 do người trung gian mở

– Red clause L/C (anticipatory)

– L/C có điều khỏan đỏ : Là lọai L/C có điều kiện cho phép người hưởng được nhận một khỏan tiền trước khi giao hàng trên cơ sở hối phiếu trơn hay hối phiếu kèm chứng từ chứng minh rằng đã có hàng để giao như biên lai kho hàng (warrant hay warehouse ‘ receipt) biên lai của người giao nhận (forwarder ‘s receipt ) thông thường khi nhận khỏan tiền ứng trước này , người hưởng lợi có thể viết cam kết cho ngân hàng là sẽ xuất trình một bộ chứng từ theo quy định của L/C sau đó . Khỏan ứng trước sẽ được khấu trừ vào tiền thanh tóan bộ chứng từ.

– Reciprocal L/C – L/C đối ứng

Là lọai L/C chỉ có hiệu lực khi có 1 L/C khác đối ứng với nó đã được phát hành. L/C này được sử dụng trong giao dịch hàng đổi hàng và gia công hàng xuất khẩu. Cả 2 bên đều là người mua , người bán của nhau. Đặc điểm nổi bật của L/C này là điều khỏan thanh tóan. Trong quy định việc chấp nhận và/hoặc thanh tóan của L/C này chỉ có hiệu lực sau khi ngân hàng phát hành nhận đủ số tiền theo L/C số…ngày..do ngân hàng..phát hành (the acceptance and or payment under this L/C is valid only after our receipt of full proceeds under L/C No…dated issued by…) Đơn giản hơn có thể trong 2 L/C này đều ghi chỉ được thanh tóan khi 1 L/C khác đối ứng với nó được mở ra. L/C đối ứng xét về bản chất chỉ là một nửa L/C do sự cam kết có điều kiện của ngân hàng. Ở các nước khac, đã từ lâu không còn sử dụng L/C này , song ở Việt Nam lọai L/C này vẫn còn được sử dụng, đặc biệt trong quan hệ gia công tái xuất, vì nó giúp các nhà kinh doanh VN có thể gia công hàng xuất khẩu mà không cần vốn.

“L /C đối ứng (Reciprocal L/C) thường được sử dụng trong giao dịch gia công hàng xuất khẩu, theo đó cả hai bên đều đóng vai trò là nhà nhập khẩu và xuất khẩu. L/C đối ứng được phát hành hoặc chỉ có hiệu lực khi có một L/C khác đối ứng với nó đã được phát hành. Khác với những L/C thông thường được thanh toán/chấp nhận thanh toán khi chứng từ xuất trình phù hợp, L/C đối ứng là L/C thanh toán có điều kiện, theo đó Ngân hàng Phát hành (NHPH) L/C đối ứng cam kết thanh toán chỉ sau khi nhận được đầy đủ tiền hàng theo L/C khác đối với L/C do NHPH đó phát hành. Điều kiện thanh toán điển hình của L/C đối ứng thường được NHPH quy định tương tự như sau: “Đây là L/C đối ứng với L/C số … ngày …. được phát hành bởi Ngân hàng….. Khi nhận được chứng từ phù hợp, chúng tôi (NHPH) sẽ chấp nhận hối phiếu/chứng từ và sẽ thực hiện thanh toán hối phiếu/chứng từ đáo hạn chỉ sau khi nhận được đầy đủ tiền hàng theo L/C số ……….. ngày …… do Ngân hàng ……. phát hành”.

Ví dụ sau đây có thể giúp bạn hiểu rõ hơn về L/C đối ứng:

Shingbang Ltd., Co (Hàn Quốc) ký một hợp đồng gia công hàng may mặc với Garment Company No. 5 (Việt Nam), theo đó Shingbang Ltd., Co mở L/C nhập thành phẩm (Master L/C) cho người hưởng là Garment Company No. 5 và L/C Garment Company No. 5 mở L/C nhập nguyên liệu trả chậm 90 ngày cho người hưởng là Shingbang Ltd., Co.

Khi nhận được L/C, ví dụ, L/C No. 123 dated 20/2/2008 được phát hàng bởi Korex Bank Seoul, Garment Company No. 5 yêu cầu ngân hàng của mình (Vietcombank Da Nang) phát hành L/C trả chậm (deferred payment L/C) 90 ngày đối ứng với L/C trên cho người hưởng là Shingbang. L/C đối ứng do Vietcombank Da Nang phát hành có thể quy định về điều kiện thanh toán như sau: “This L/C is reciprocal to L/C No. 123 dated 20/4/2008 issued by Korex Bank, Seoul. Upon receipt of the documents complying with the L/C terms, we shall incur a deferred payment undertaking but the payment ưhen due shall be effected only after our full receipt of the proceeds under L/C No. 123 dated 20/4/2008”.

L/C đối ứng phổ biến chủ yếu ở một số nước Châu Á. Ở Việt Nam loại L/C này được phát hành phổ biến ở những năm 90 khi các công ty dệt may Việt Nam gia công hàng may mặc cho các công ty ở Hàn Quốc. Hiện nay loại L/C hầu như không còn được sử dụng rộng rãi.” nguồn trích dẫn từ Blog Nguyễn Hữu Đức

– Defered L/C -L/C trả dần:

L/C trong đó quy định việc trả tiền làm nhiều lần cho người bán sẽ được thực hiện sau 1 thời gian nhất định kể từ ngày giao hàng (date of B/L) hoặc ngày xuất trình chứng từ (presentation date) Theo L/C này, người bán giao hàng và xuất trình chứng từ như L/C quy định.Khi bộ chứng từ được NH xác định là hợp lệ, NH sẽ chấp nhận thanh tóan và thực hiện việc trả tiền vào ngày đáo hạn như đã quy định, có thể trả 1 lần hoặc nhiều lần theo thỏa thuận.

– Confirm L/C -L/C có xác nhận :

Là lọai L/C không hủy ngang do 1 NH mở và được NH khách xác nhận, tức là đảm bảo trả tiền theo yêu cầu hoặc theo sự ủy nhiệm của NH mở. Sự xác nhận của NH này là 1 cam kết chắc chắn cộng thêm vào cam kết chắc chắn của NH mở. Việc xác nhận L/C thường do người hưởng lợi đề nghị khi họ không tin tưởng vào khả năng tài chính của NH mở L/C hoặc không chấp nhận những rủi ro chính trị tồn tại hay tiềm ẩn ở nước của NH mở. Việc xác nhận L/C được thể hiện ngay trên L/C hay bằng 1 văn thư riêng. NH xác nhận có nghĩa vụ trả tiền, chấp nhận hoặc chiết khấu không bảo lưu khi người hưởng xuất trình bộ chứng từ hợp lệ . Trách nhiệm của NH xác nhận cũng tương tự như trách nhiệm của NH phát hành.NH xác nhận có thể xác nhận 1 L/C nhưng không xác nhận mọi tu chỉnh sau đó (ví dụ tăng tiền,gia hạn hiệu lực…..) nếu họ thấy có thể phát sinh rủi ro trong thanh tóan. Trong trường hơp này trách nhiệm của NH xác nhận chỉ giới hạn trong phạm vi mà họ xác nhận. Phí xác nhận thường cao hơn cả phí mở L/C về nguyên tắc do người mua trả nhưng cũng có thể thỏa thuận phân chia chi phí đều cho cả 2

L/C USANCE PAID AT SIGHT (Tham khảo từ nguồn Blog Nguyễn Hữu Đức)

Mới đây một người bạn đồng nghiệp có gửi cho người viết bài này một bản sao LC có nội dung hơi khác so với những LC thông thường và hỏi đó là loại LC gì, được phát hành trong trường nào và nhằm mục đích gì … Xem qua nội dung người viết nhận ra ngay đây là LC UPAS (Usance Paid At Sight) – một loại LC trả chậm nhưng thực tế người hưởng lợi được thanh toán ngay – thỉnh thoảng được phát hành bởi một số ngân hàng ở Châu Á, đặc biệt là các ngân hàng Hàn Quốc. Người viết đã từng có dịp làm quen và tìm hiểu về loại LC này, do vậy, xin được giới thiệu chi tiết với các đồng nghiệp và bạn đọc quan tâm để khi gặp những LC tương tự sẽ không ngạc nhiên và có thể giải thích cặn kẻ cho khách hàng.

Hình thức của LC UPAS

Về hình thức, khác với 4 loại LC thường gặp như:

(i) LC thanh toán ngay (Sight Payment LC) – có giá trị thanh toán tại NHPH hoặc tại ngân hàng được chỉ định (NHĐCĐ) bằng cách thanh toán ngay ;

(ii) LC chiết khấu (Negotiation LC) – có giá trị thanh toán tại NHĐCĐ bằng cách chiết khấu hối phiếu trả ngay;

(iii) LC chấp nhận (Acceptance LC) – có giá trị thanh toán tại NHPH hoặc tại NHĐCĐ bằng cách chấp nhận hối phiếu có kỳ hạn; và (iv) LC trả chậm (Deferred Payment LC) – có giá trị thanh toán tại NHPH hoặc tại NHĐCĐ bằng cách cam kết thanh toán có kỳ hạn,

LC UPAS có kết cấu vừa giống LC chấp nhận (vì có yêu cầu xuất trình hối phiếu trả chậm) nhưng lại vừa giống LC chiết khấu (vì hối phiếu trả chậm đó sẽ được thanh toán bằng cách chiết khấu trên cơ sở trả ngay).

Để tiện nhận biết loại LC này, dưới đây người viết xin được trích một số nội dung cơ bản từ một LC được phát hành dưới dạng điên swift MT 700 bởi Ngân hàng A ở Hàn Quốc:

“……

41D: Available with …. By ……

ANY BANK BY NEGOTIATION

42C: Drafts at ….

BENEFICIARY DRAFTS 90 DAYS AFTER B/L DATE

42A: Drawee

BANK B

53A: Reimbursing bank

BANK B

……..

78: Instructions to the Paying/Accepting/Negotiating Bank

+ BENEFICIARY TIME DRAFT SHALL BE NEGOTIATED ON AT SIGHT BASIS AND

SHOULD BE FORWARDED TO THE DRAWEE BANK (BANK B).

+ ALL DOCUMENTS MUST BE FORWARDED DIRECTLY TO US (BANK A) IN ONE LOT BY COURIER SERVICES….. “

Phần trích dẫn nêu trên cho thấy Trường 41D (Thanh toán) và Truòng 42C (Hối phiếu) thể hiện LC có giá trị thanh toán bằng cách chiết khấu hối phiếu có kỳ hạn 90 ngày sau ngày vận đơn..Tuy nhiên, tại Trường 78 (Các chỉ thị đối với ngân hàng chiết khấu/chấp nhận/thanh toán), Ngân hàng A (NHPH) lại chỉ thị hối phiếu có kỳ hạn sẽ được chiết khấu trên cơ sở trả ngay và gửi cho ngân hàng bị ký phát (Ngân hàng B) để được hoàn trả, còn tất cả các chứng từ (ngoại trừ hối phiếu) phải gửi trực tiếp cho Ngân hàng A.

Giao dịch liên quan đến LC UPAS được thực hiện như thế nào ?

Giao dịch LC UPAS gồm 10 bước thực hiện như sau:

1. Nhà nhập khẩu (người mở LC) và nhà xuất khẩu (người thụ hưởng) thoả thuận điều kiện bán hàng, theo đó nhà xuất khẩu sẽ được trả tiền ngay.

2. Nhà nhập khẩu đề nghị ngân hàng của minh tài trợ nhập khẩu thanh toán bằng LC, thời gian tài trợ là 90 ngày hoặc 180 ngày sau ngày nhận được chứng từ hoặc sau ngày vận đơn (90 or 180 days sight or after B/L date), tuỳ theo nhu cầu và khả năng hoàn trả của nhà nhập khẩu.

3. NHPH phát hành LC UPAS yêu cầu hối phiếu trả chậm 90/180 ngày ký phát đòi tiền ngân hàng hoàn trả được chỉ định ( a nominated reimbursing bank – NHHT), thường là một chi nhánh địa phương của NHPH và nêu rằng người hưởng lợi sẽ được thanh toán ngay với mọi chi phí lãi do người mở LC chịu.

NHPH cũng sẽ gửi cho NHHT một uỷ quyền hoàn trả có điều kiện trả tiền giống như LC quy định.

Uỷ quyền đó cũng sẽ yêu cầu NHHT chấp nhận và chiết khấu hối phiếu theo thoả thuận giữa NHPH và NHHT.

4. Người hưởng lợi thực hiện giao hàng và xuất trình chứng từ cho ngân hàng địa phương của mình để được thanh toán ngay.

5. Ngân hàng địa phương kiểm tra chứng từ và nếu chứng từ phù hợp thực hiện yêu cầu hoàn trả như sau:

(i) Các chứng từ gốc ngoại trừ hối phiếu được gửi cho NHPH.

(ii) Hối phiếu cùng với thư đòi tiền được gửi cho NHHT.

6. NHHT nhận được hối phiếu sẽ thực hiện theo uỷ quyền hoàn trả, tức là chấp nhận và chiết khấu hối phiếu. Số tiền hối phiếu sau đó được chuyển cho ngân hàng của người hưởng lợi (trừ phí hoàn trả).

NHHT sau đó sẽ liên hệ NHPH thông báo rằng hối phiếu đã được xuất trình, chấp nhận và chiết khấu và thông báo ngày đáo hạn của hối phiếu và tất cả các loại phí liên quan đến việc chấp nhận và chiết khấu hối phiếu.

7. Nhận được điện thông báo từ NHHT và chứng từ từ ngân hàng của người hưởng lợi, NHPH kiểm tra chứng từ và nếu chứng từ phù hợp, sẽ thông báo cho người mở LC ngày đáo hạn và tất cả các loại phí. NHPH cũng sẽ giao chứng từ cho người mở LC để nhận hàng.

8. Ngân hàng của người hưởng lợi khi nhận được tiền thanh toán từ ngân hàng hoàn trả thực hiện ghi có tài khoản của người hưởng lợi sau khi trừ phí.

9. Khi hối phiếu đáo hạn thanh toán, NHPH sẽ thanh toán cho NHHT số tiền hối phiếu UPAS và các chi phí phát sinh (phí hối phiếu UPAS có thể được thanh toán trước tuỳ theo thoả thuận giữa NHPH và NHHT).

10. Khi hối phiếu đáo hạn thanh toán, NHPH sẽ thu số tiền hối phiếu UPAS và các chi phí phát sinh từ người mở LC (các phí có thể được thu trước tuỳ theo thoả thuận giữa NHPH và người mở LC).

Một điều quan trọng cần lưu ý là nghĩa vụ thanh toán của NHPH đối với NHHT là hoàn toàn tách biệt với nghĩa vụ thanh toán của người mở LC đối với NHPH. NHPH có nghĩa vụ phải thanh toán cho NHHT ngay cả khi không được người mở LC thanh toán.

LC UPAS được phát hành trong trường hợp nào và ai sẽ được hưởng lợi từ giao dịch này ?

Quy trình thực hiện giao dịch LC UPAS cho thấy LC UPAS được phát hành khi nhà nhập khẩu (người mở LC) muốn nhập hàng trả ngay nhưng lại muốn NHPH tài trợ, trong khi NHPH vì lý do nào đó lại muốn ngân hàng được chỉ định thanh toán (thông thường là một chi nhánh địa phương của NHPH) thực hiện việc tài trợ trên cơ sở bảo đảm của NHPH. Giữa NHPH và ngân hàng được chỉ định (NHĐCĐ) có một thoả thuận riêng mà người mở LC không nhất thiết phải là một bên tham gia vào giao dịch đó.

Quy trình thực hiện giao dịch LC UPAS cũng cho thấy hầu như các bên liên quan, trong chừng mực nào đó, đều có thể hưởng lợi từ giao dịch LC UPAS.

– Người mở LC có thể hưởng lợi đôi đường: (i) được tài trợ 90-180 ngày, tuỳ theo nhu cầu và khả năng trả nợ; (ii) có thể mua hàng hoá với giá thấp hơn, kéo theo thuế nhập khẩu phải trả sẽ ít hơn.

– Đối với người hưởng lợi thì đây là cơ hội tốt nhất để: (i) có thể bán hàng lấy tiền ngay thay vì cấp tín dụng thương mại cho người mua và ngồi chờ số tiền đáo hạn; (ii).có thể bán với giá hợp lý bởi nếu đợi 90 ngày hoặc 180 ngày, giá cả thường sẽ tăng lên;

– NHPH có thể hưởng một số lợi ích sau: (i) tài trợ giao dịch mà không phải bỏ vốn; (ii) trong sổ sách kế toán của NHPH giao dịch này có thể được thể hiện là một nghĩa vụ trực tiếp không được cấp vốn bởi việc thanh toán thực tế được NHĐCĐ thực hiện trả tiền trên cơ sở bảo đảm của NHPH; và (iii) có thể hưởng lợi từ chênh lệch lãi suất giữa lãi suất của NHĐCĐ và lãi suất áp dụng đối với khách hàng của mình.

– NHĐCĐ cũng hưởng lợi nhờ thu phí dịch vụ bao gồm phí chấp nhận và chiết khấu hối phiếu trả chậm..

Hi vọng những giải thích trên đây, trong chừng mực nào đó, có thể giúp một số cán bộ tác nghiệp LC và bạn đọc quan tâm hiểu sâu hơn về loại LC UPAS./.

Tài liệu tham khảo:

– Abdulkader Bazara: On financing under a sight LC (lcviews.com)

– LC Sam: UPAS (letterofcredìtforum.com)”

4) Phương thức COD & CAD

CAD Cash against documents , hay COD: Cash on delivery là phương thức thanh toán trong đó tổ chức nhập khẩu dựa trên cơ sở hợp đồng ngọai thương sẽ yêu cầu ngân hàng bên xuất khẩu mở một tài khoản tín thác (Trust account) để thanh toán tiền cho tổ chức xuất khẩu xuất trình đầy đủ chứng từ theo thỏa thuận.

Qui trình thanh toán

* Nhà nhập khẩu yêu cầu ngân hàng mở cho mình một tài khỏan tín thác, số dư tài khỏa bằng 100% trị gía hợp đồng và nó được dùng để thanh toán cho nhà xuất khẩu, theo đúng bản ghi nhớ (Memorandum) thỏa thuận giữa nhà nhập khẩu và ngân hàng .

* Ngân hàng thông báo cho nhà xuất khẩu biết .

* Nhà xuất khẩu giao hàng cho người nhập khẩu theo đúng thỏa thuận trong hợp đồng .

* Nhà xuất khẩu lập chứng từ xuất trình cho ngân hàng.

* Ngân hàng kiểm tra chứng từ , đối chiếu với bản ghi nhớ ,nếu phù hợp thì thanh toán cho nhà xuất khẩu.

* Ngân hàng chuyển bộ chứng từ cho nhà nhập khẩu và quyết toán tài khoản tín thác.

Nhận xét :

Phương thức này được áp dụng trong trường hợp :

Nhà nhập khẩu và nhà xuất khẩu phải tin tưởng nhau.

Hàng hóa thuộc loại khan hiếm

Nhà nhập khẩu phải có đại diện bên nước nhà xuất khẩu vì trong bộ chứng từ mà nhà nhập khẩu yêu cầu nhà xuất khẩu xuất trình có giấy chứng nhận của đại diện người mua về việc giao hàng hóa

ưu điểm

– Thủ tục thanh toán đơn giản.

– Chuyển từ Ngân hàng phục vụ Người Mua qua Người Bán nhanh.

– Người Bán thanh toàn bằng phương thức này rất có lợi :giao hàng xong là được tiền ngay, Bộ chứng từ xuất trình giản.

Nhược điểm

– Người Mua phải có đại diện hay chi nhánh ở nước Người Bán vì phải xác nhận hàng hoá trước khi gửi.

– Việc kí quỹ để thực hiện CAD, sẽ dẫn đến ứ đọng vốn tại Ngân hàng, Nếu người Bán ko giao hàng thì tiền kí quỹ sẽ ko được hưởng lãi xuất./.end